Priemonė įgyvendinta Skolinimas verslui per alternatyvius finansuotojus – „Alternatyva“

| Kas yra de minimis pagalba, galite susipažinti LR Konkurencijos tarybos puslapyje „De minimis pagalba“. |

| Nuo 2021 m. birželio 9 d. įsigaliojo atnaujintas skatinamosios finansinės priemonės „Alternatyva“ įgyvendinimo sąlygų aprašas. Pagal priemonę „Alternatyva“ de minimis sąlygomis iš priemonės „Alternatyva“ lėšų vienas finansų tarpininkas vienam paskolos gavėjui ir visoms su juo susijusioms įmonėms, kaip jos apibrėžtos Lietuvos Respublikos smulkiojo ir vidutinio verslo plėtros įstatyme, iš viso paskoloms gali skirti ne daugiau kaip 500 000 (penkių šimtų tūkstančių) Eur sumą. |

Kodėl naudinga?

Paskolos, teikiamos pagal skatinamąją finansinę priemonę „Alternatyva“, suteikia galimybę smulkiojo ir vidutinio verslo subjektams (toliau – SVV) gauti reikiamą finansavimą verslui per alternatyvaus finansavimo teikėjus. Gali būti teikiamos paskolos, skirtos SVV subjekto investicijoms finansuoti ir (ar) apyvartinio kapitalo trūkumui papildyti, jeigu toks finansavimas yra susijęs su SVV subjekto naujos veiklos pradėjimu arba esamos veiklos palaikymu, stiprinimu ar plėtra.

Finansavimas SVV subjektams gali būti teikiamas kaip paskola, faktoringas ar finansinė nuoma (lizingas).

Kas gali kreiptis?

SVV subjektai, kurie atitinka SVV subjekto statusą pagal SVV įstatymą, ir kurie gali gauti valstybės teikiamą de minimis pagalbą, taip pat, finansų tarpininko vertinimu, šių SVV veikla yra tvari, o planuojami piniginiai srautai pakankami įsipareigojimams vykdyti.

Daugiau apie de minimis pagalbą – LR Konkurencijos tarybos puslapyje „De minimis pagalba“.

Sąlygų aprašas (nuo 2023 m. gruodžio 8 d. galiojanti redakcija)

Sąlygų aprašas (galiojo nuo 2022 m. birželio 2 d. iki 2023 m. gruodžio 7 d.)

Sąlygų aprašas (galiojo nuo 2021 m. birželio 8 d. iki 2022 m. birželio 2 d.)

Sąlygų aprašas (galiojo nuo 2021 m. kovo 26 d. iki birželio 8 d.)

Sąlygų aprašas (galiojo nuo 2020 m. lapkričio 23 d. iki 2021 m. kovo 26 d.)

Sąlygų aprašas (galiojo nuo 2020 m. balandžio 30 d. iki lapkričio 23 d.)

Sąlygų aprašas (galiojo nuo 2020 m. balandžio 17 d. iki balandžio 30 d.)

Verslo subjektų, pasinaudojusių finansine priemone „Alternatyva “ ir sudariusių sutartis, sąrašas.

Visa priemonių statistika.

Kiek?

Didžiausia paskolos dalis, 100 proc. finansuojama iš priemonės „Alternatyva“ lėšų, – iki 500 000 Eur. Maksimali paskolos suma priklauso nuo konkrečios paskolas teikiančios finansų įstaigos.

Paskolos negali būti teikiamos esamiems finansiniams įsipareigojimams perfinansuoti ir nekilnojamo turto vystymui.

Paskolos kaina, įskaitant visus galimus mokesčius, kuriuos paskolos gavėjams taiko finansų tarpininkas (išskyrus paskolos išdavimo ir

administravimo mokestį), negali būti didesnė negu 7 proc. metinės palūkanų normos.

Terminai

Paskolų sutartys su paskolų gavėjais pasirašomos iki 2024 m. birželio 30 d.

Kaip veikia?

Tinkamas paskolos gavėjas - SVV subjektas, veikiantis Lietuvos Respublikoje, kurio veikla, finansų tarpininko vertinimu, yra tvari, planuojami piniginiai srautai įsipareigojimams vykdyti yra pakankami.

Dėl paskolų reikia kreiptis į finansų įstaigą, pasirašiusią bendradarbiavimo sutartį su INVEGA.

Paskola SVV subjektui gali būti teikiama ne ilgesniam kaip 60 mėnesių laikotarpiui.

Trūksta lėšų

Sprendimas

Ką daryti?

Dažniausiai užduodami klausimai

Įmonė laikoma patiriančia sunkumų, jeigu įmonei taikoma kolektyvinė nemokumo procedūra arba ji atitinka nacionalinės teisės kriterijus, kada jos kreditorių prašymu jai gali būti inicijuota ir pradėta kolektyvinė nemokumo procedūra.

Paskelbus atnaujintą kvietimą finansų tarpininkai (FT), kurie nenorės įgyvendinti priemonės „Alternatyva“ de minimis pagalba, neprivalės teikti prašymų ir įgyvendinti priemonės atnaujintomis sąlygomis. Liks galioti su FT pagal pirmą kvietimą pasirašyta Sutartis.

Dėl naujos paskolos drąsiai galite kreiptis į finansų tarpininkus, teikiančius „Alternatyvą“ su valstybės pagalba. Finansų tarpininkas įvertins ir priims sprendimą dėl paskolos suteikimo. Tačiau jau suteiktos paskolos, įskaitant ir pagal „Alternatyvą“ rinkos sąlygomis, refinansuoti negalite paskola „Alternatyva“ su valstybės pagalba.

Alternatyvaus finansavimo teikėju arba alternatyviu finansuotoju gali būti:

- Lietuvos Respublikoje įsteigtos ir veikiančios finansų įmonės (išskyrus kredito įstaigas ir jų susijusias įmones), kurių pagrindinę veiklos dalį sudaro skolinimas juridiniams asmenims ir individualią veiklą vykdantiems fiziniams asmenims, įskaitant faktoringą ir finansinę nuomą (lizingą);

- Kolektyvinio investavimo subjektai*, kurių veiklos dokumentai numato kolektyvinio investavimo subjekto lėšų investavimą paskolos formomis, ar, jei jų valdymas perduotas valdymo įmonėms, valdymo įmonės.

* Subjektai, veikiantys pagal Lietuvos Respublikos kolektyvinio investavimo subjektų įstatymą, Lietuvos Respublikos alternatyviųjų kolektyvinio investavimo subjektų valdytojų įstatymą, Lietuvos Respublikos informuotiesiems investuotojams skirtų kolektyvinio investavimo subjektų įstatymą.

Kodėl naudinga?

Paskolos, teikiamos pagal skatinamąją finansinę priemonę „Alternatyva“, suteikia galimybę smulkiojo ir vidutinio verslo subjektams (toliau – SVV) gauti reikiamą finansavimą verslui per alternatyvaus finansavimo teikėjus. Gali būti teikiamos paskolos, skirtos SVV subjekto investicijoms finansuoti ir (ar) apyvartinio kapitalo trūkumui papildyti, jeigu toks finansavimas yra susijęs su SVV subjekto naujos veiklos pradėjimu arba esamos veiklos palaikymu, stiprinimu ar plėtra.

Finansavimas SVV subjektams gali būti teikiamas kaip paskola, faktoringas ar finansinė nuoma (lizingas).

Kas gali kreiptis?

SVV subjektai, kurie atitinka SVV subjekto statusą pagal SVV įstatymą, kurių veikla, finansų tarpininko vertinimu, yra tvari, o planuojami piniginiai srautai pakankami įsipareigojimams vykdyti.

Sąlygų aprašas (nuo 2023 m. gruodžio 8 d. galiojanti redakcija)

Sąlygų aprašas (galiojo nuo 2022 m. birželio 2 d. iki 2023 m. gruodžio 7 d.)

Sąlygų aprašas (galiojo nuo 2021 m. birželio 8 d. iki 2022 m. birželio 2 d.)

Sąlygų aprašas (galiojo nuo 2021 m. kovo 26 d. iki birželio 8 d.)

Sąlygų aprašas (galiojo nuo 2020 m. lapkričio 23 d. iki 2021 m. kovo 26 d.)

Sąlygų aprašas (galiojo nuo 2020 m. balandžio 30 d. iki lapkričio 23 d.)

Sąlygų aprašas (galiojo nuo 2020 m. balandžio 17 d. iki balandžio 30 d.)

Verslo subjektų, pasinaudojusių finansine priemone „Alternatyva “ ir sudariusių sutartis, sąrašas.

Visa priemonių statistika.

Kiek?

Priemonei įgyvendinti skirta iki 91 mln. eurų iš INVEGOS fondo (grįžusių ir (ar) grįšiančių ir Lietuvos Respublikos valstybės biudžeto) lėšų.

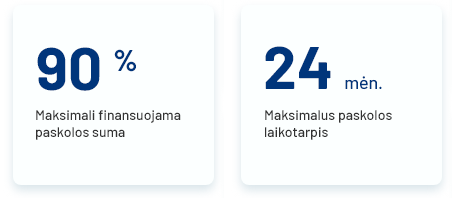

Didžiausia paskolos dalis iš priemonės „Alternatyva“ lėšų – Iki 200 000 Eur ir finansuojama ne daugiau kaip 90 proc. paskolos sumos. Maksimali paskolos suma priklauso nuo konkrečios paskolas teikiančios finansų įstaigos.

Palūkanų normą nustato finansų tarpininkas, atsižvelgdamas į rizikos lygį ir savo vidines tvarkas.

Terminai

Paskolų sutartys su paskolų gavėjais pasirašomos iki 2024 m. birželio 30 d.

Kaip veikia?

Tinkamas paskolos gavėjas - SVV subjektas, veikiantis Lietuvos Respublikoje, kurio veikla, finansų tarpininko vertinimu, yra tvari, planuojami piniginiai srautai įsipareigojimams vykdyti yra pakankami.

Tinkamas paskolos gavėjas - SVV subjektas, veikiantis Lietuvos Respublikoje, kurio veikla, finansų tarpininko vertinimu, yra tvari, planuojami piniginiai srautai įsipareigojimams vykdyti yra pakankami.

Dėl paskolų reikia kreiptis į finansų įstaigą, pasirašiusią bendradarbiavimo sutartį su INVEGA.

Paskola SVV subjektui gali būti teikiama ne ilgesniam kaip 24 mėnesių laikotarpiui.

Trūksta lėšų

Sprendimas

Ką daryti?

Priemonės lėšų likutis

Priemonės lėšų likutis

| Priemonei skirtos lėšos | 91 000 000 Eur |

| Išmokėta finansų tarpininkams | 91 000 000 Eur |

| Priemonės lėšų likutis | 0 Eur |

Dažniausiai užduodami klausimai

SVV deklaracijos pildymo atmintinė:

- Išsiaiškinkite kokia įmonė esate (savarankiška, susijusi ir (arba) partnerinė).

- Jei turite susijusių ir (arba) partnerinių įmonių, šių ryšius nurodykite nepriklausomai nuo šalies, kurioje įmonės veikia.

- Kad būtų lengviau, turėkite akcininkų struktūrą.

- Jei įmonės akcininkas yra fizinis asmuo, pasitikrinkite kokiomis veiklomis užsiima šio asmens kitos įmonės.

- Apskaičiuokite įmonės (įmonių) darbuotojų skaičių, metines pajamas ir balanso turtą.

- Finansinius duomenis (5 punktas) nurodykite už paskutinius 3 finansinius metus.

- Valstybės įmonei Registrų centrui pateikite patvirtintų metinių finansinių ataskaitų rinkinius, jei to dar neatlikote.

- Nustatykite įmonės dydį (labai maža, maža, vidutinė, didelė įmonė).

- Nustatykite šiuo metu esantį įmonės statusą (SVV subjektas, ne SVV subjektas).

- Nepamirškite, kad SVV deklaracijoje pateikiami pildymo dieną aktualūs duomenys.

Įmonė laikoma patiriančia sunkumų, jeigu įmonei taikoma kolektyvinė nemokumo procedūra arba ji atitinka nacionalinės teisės kriterijus, kada jos kreditorių prašymu jai gali būti inicijuota ir pradėta kolektyvinė nemokumo procedūra.

Paskelbus atnaujintą kvietimą finansų tarpininkai (FT), kurie nenorės įgyvendinti priemonės „Alternatyva“ de minimis pagalba, neprivalės teikti prašymų ir įgyvendinti priemonės atnaujintomis sąlygomis. Liks galioti su FT pagal pirmą kvietimą pasirašyta Sutartis.

Dėl naujos paskolos drąsiai galite kreiptis į finansų tarpininkus, teikiančius „Alternatyvą“ su valstybės pagalba. Finansų tarpininkas įvertins ir priims sprendimą dėl paskolos suteikimo. Tačiau jau suteiktos paskolos, įskaitant ir pagal „Alternatyvą“ rinkos sąlygomis, refinansuoti negalite paskola „Alternatyva“ su valstybės pagalba.

Alternatyvaus finansavimo teikėju arba alternatyviu finansuotoju gali būti:

- Lietuvos Respublikoje įsteigtos ir veikiančios finansų įmonės (išskyrus kredito įstaigas ir jų susijusias įmones), kurių pagrindinę veiklos dalį sudaro skolinimas juridiniams asmenims ir individualią veiklą vykdantiems fiziniams asmenims, įskaitant faktoringą ir finansinę nuomą (lizingą);

- Kolektyvinio investavimo subjektai*, kurių veiklos dokumentai numato kolektyvinio investavimo subjekto lėšų investavimą paskolos formomis, ar, jei jų valdymas perduotas valdymo įmonėms, valdymo įmonės.

* Subjektai, veikiantys pagal Lietuvos Respublikos kolektyvinio investavimo subjektų įstatymą, Lietuvos Respublikos alternatyviųjų kolektyvinio investavimo subjektų valdytojų įstatymą, Lietuvos Respublikos informuotiesiems investuotojams skirtų kolektyvinio investavimo subjektų įstatymą.